2016上半年节能环保市场发展回顾

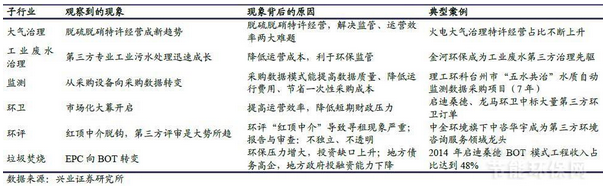

经历2015年股市亢奋行情后,2016年上半年出现较大幅度向下调整。年初至今,A股环保指数、上证综指、创业板指分别下跌25.3%、20.0%、24.3%。年初至今,监测版块、固废版块、大气工程版块、水处理工程版块、水务运营版块分别下跌24.7%、20.9%、25.8%、26.7%、25.3%。 环保2.0时代:从工程到运营来临;六个子行业中观察到的现象:1)大气治理:脱硫脱硝特许经营(BOT)成新趋势,火电脱硫脱硝特许经营占比不断上升。2)工业废水治理:第三方专业工业污水处理迅速成长。3)监测:监测行业业主方从采购设备向采购数据转变;相应的,监测公司从设备供应商向服务&运营供应商转型。4)环卫:市场化大幕开启,第三方环卫公司承担运营业务。5)环评:红顶中介脱钩,第三方评审是大势所趋。6)垃圾焚烧:垃圾焚烧公司获得的订单从EPC模式向BOT模式转变。 1、2016 年上半年环保行业回顾 1.1 行情回顾:估值重估,泥沙俱下 2016 年上半年估值重估,泥沙俱下。经历2015 年股市亢奋行情后,2016 年上半年出现较大幅度向下调整。年初至今,A 股环保指数、上证综指、创业板指分别下跌25.3%、20.0%、24.3%。

注:环保板块指数采用龙净环保、清新环境、龙源技术、永清环保、中电远达、神雾环保、菲达环保、聚光科技、雪迪龙、宝馨科技、天瑞仪器、先河环保、桑德环境、东江环保、盛运股份、华西能源、迪森股份、维尔利、瀚蓝环境、碧水源、万邦达、津膜科技、巴安水务、中电环保、国中水务、国祯环保、首创股份、中山公用、武汉控股、重庆水务、兴蓉环境、洪城水业、隆华节能、安科瑞、凯美特气、盾安环境、天壕节能、东睦股份、湘潭电化作为成分股计算。 分行业来看:固废板块相对抗跌,监测板块下调幅度较大。年初至今,监测版块、固废版块、大气工程版块、水处理工程版块、水务运营版块分别下跌24.7%、20.9%、25.8%、26.7%、25.3%。

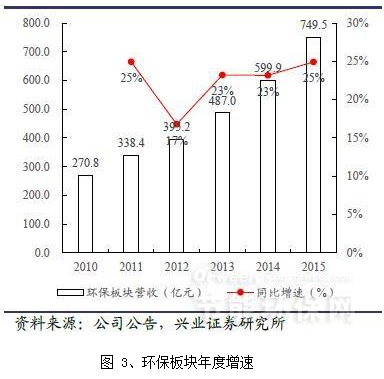

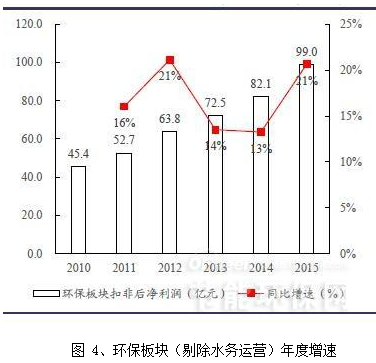

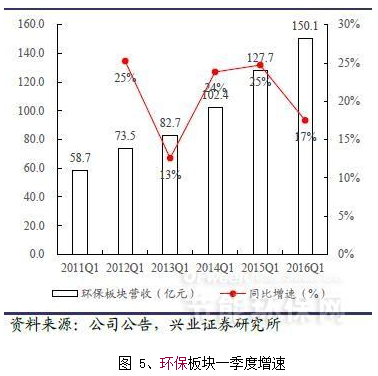

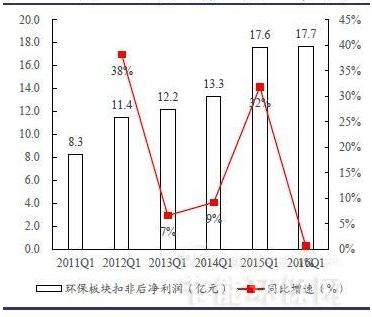

图 2、今年环保子板块股价表现 1.2 业绩估值:估值合理 环保板块业绩增速保持在较快位臵,整体估值合理。 1)业绩增长较快:2015 年环保行业上市公司实现营收749.5 亿,同比增25%;扣非后净利润99.0 亿,同比增长21%。收入、利润端增速持续向上,并维持较高水平;若剔除偏公用事业的水务运营类公司,行业收入增速29%,利润增速21%。2016Q1 环保行业实现营收150.1 亿,同比增17%;扣非后净利润17.7 亿,同比增长1%。收入增速较快、利润端增速放缓。若剔除水务运营类公司,行业收入增速15%,利润增速4.2%。

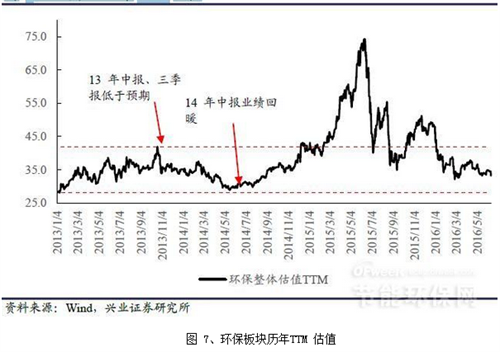

图 6、环保板块(剔除水务运营)一季度增速 2)估值:从历史上来看,环保板块合理TTM 估值28~42 倍,当前33 倍属于平均估值偏低水平。

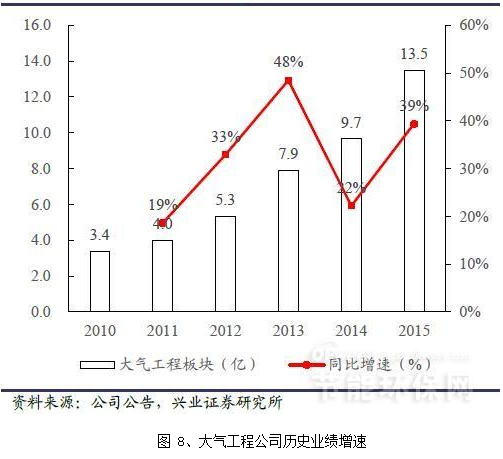

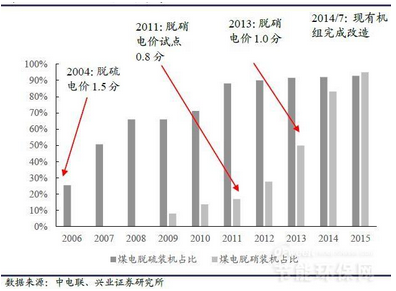

:1)板块增速:2006~2008 年脱硫机组上量高峰;2012~2014 年脱硝机组上量高峰。14 年底脱硫机组占全国现役燃煤机组容量的92.1%,脱硝机组占比83.2%。从板块扣非业绩增速来看,15 年全年增速为39%,主要原因是行业龙头龙净环保、清新环境保持较快增长。16 年一季度扣非业绩增速为5%。2)展望:我们认为脱硫脱硝同比增速的高点在14 年已经过去,长期的大逻辑已经打破。我们认为脱硫脱硝工程上市公司业绩仍能保持一个较为平稳的增速,主要原因是一些脱硫脱硝公司转变盈利模式,从单一的工程类公司转向脱硫脱硝运营,以及涉足超净排放等新环保业务。VOCs 是空气污染重要来源之一,将是未来大气综合治理关键。目前伴随石油化工、包装印刷行业开展VOCs 排污费试点征收,我们判断VOCs 治理序幕已揭开。

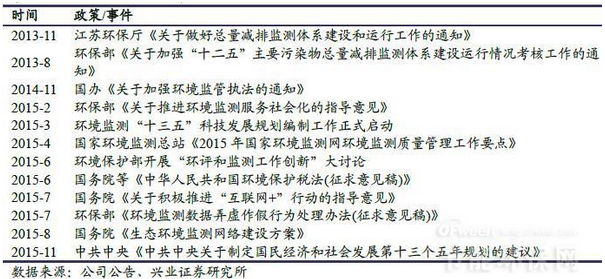

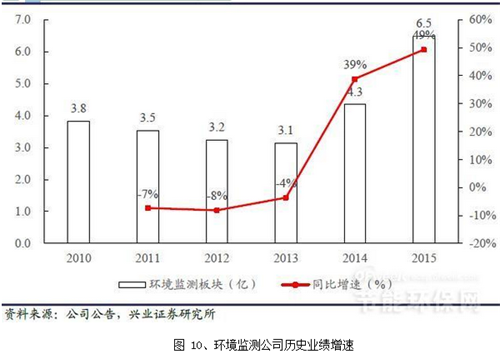

图 9、煤电脱硫脱硝进度 环境监测:1)政策持续加码,监测体系天罗地网:15 年8 月,国办印发《生态环境监测网络建设方案》,要求到2020 年,环境监测网络实现环境质量、重点污染源、生态状况监测全覆盖,天罗地网成型。同时排污费翻倍征收&税法前提下,监测定量化的重要性日益凸显。结合互联网+技术,监测服务将由传统.报数.功能转至.监测-溯源-分析-治理.功能,密集化、精准化必成趋势;需求端由此将发生质变。2)板块增速:板块增速持续上行,13、14、15 年全年扣非业绩同比增长-4%、39%、49%。 表 3、环境监测行业政策

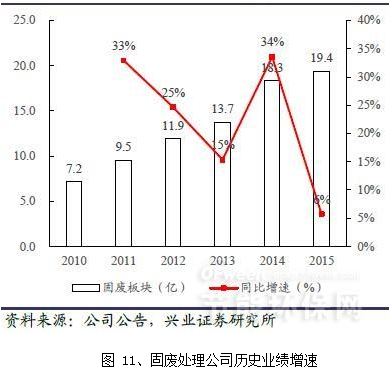

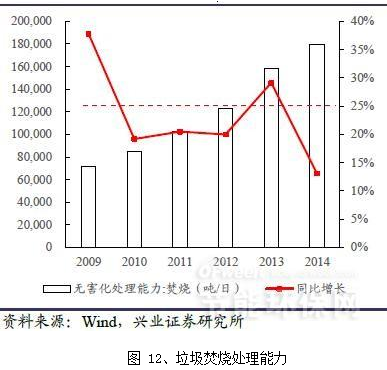

固废处理:1)垃圾焚烧行业整体进入运营期:2014 年全国垃圾焚烧处理能力增长达到13%,相比于此前25%的5 年复合增长率出现明显下滑。从行业长期发展逻辑看,原有填埋场容量趋于饱和,地价上涨降低政府新建填埋场的驱动力,未来焚烧占比将逐年上升。过去几年是垃圾焚烧项目的建设高峰期,企业跑马圈地,考验的是企业的拿单能力。目前垃圾焚烧产业从建设期逐渐步入运营期,对企业的运营能力、项目选择能力、成本控制能力提出了更高的要求。2)看好工业固废处理:2013 年,一般工业固废、工业危险废物处臵利用率分别达到87.2%、74.8%,均低于生活垃圾无害化处理率89.3%。从实际经验来看,大量工业固废由于监管不严(例如靖江市侯河石油化工厂长期、大量非法填埋危险废物等),并未纳入统计范围,实际工业危废处理率可能低于环保部的统计数字。3)板块增速:13、14、15 年扣非业绩同比增长15%、34%、6%。生活垃圾焚烧行业整体增速下行。

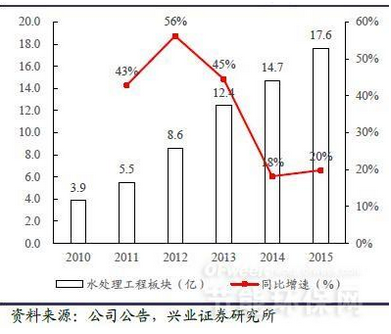

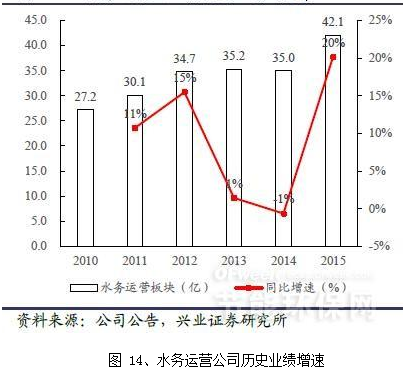

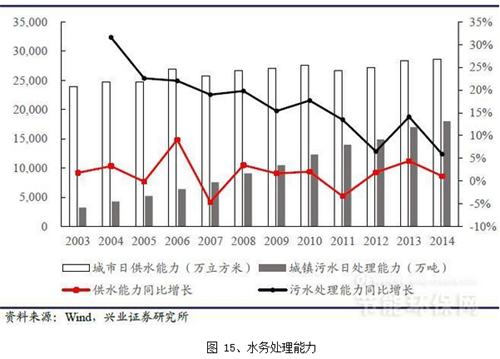

水处理工程、水务运营:1)水务行业整体保持较快增长:城市供水能力保持了稳定的增长,五年复合增长率达到1.2%,2013 年增长率为1.1%。城镇污水处理能力达到较快增长,五年符合增长率达到11%,2013 年增长率为5.9%。水十条预计投资总额将达到2 万亿元,将从量变——侧重大规模水务投资逐渐转向质变——提高排放水质和加强水质监测等。我们强调水十条或是水处理提标化的重要转折点;另外我们强调PPP 模式将是水处理工程行业的另一个变量,地方政府和水处理公司的结合将带来地方水处理需求的集中释放,这也是我们推荐水处理工程行业的一个重要的逻辑支点。2)水处理板块增速:水处理工程板块13、14、15 年扣非业绩同比增长45%、18%、20%。 水务运营板块13、14、15 年扣非业绩同比增长1%、-1%、20%(个股中山公用投资收益问题致行业增速偏高,若剔除此影响,15 年扣非增速0.2%)。水务运营公用事业属性明显,水处理工程业绩弹性明显大于水务运营。

图 13、水处理工程公司历史业绩增速

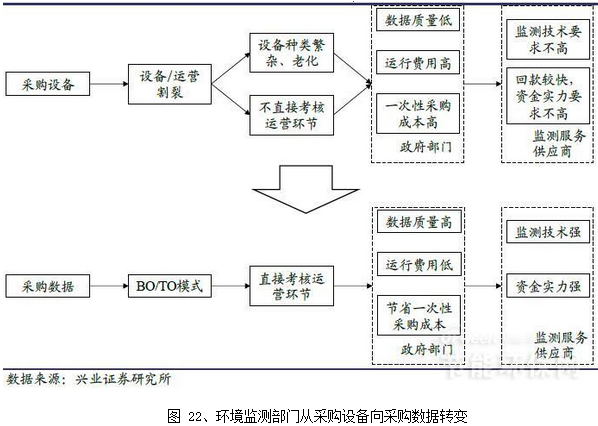

2、现象:从工程到运营 环保2.0时代:从工程到运营来临。1)大气治理领域:脱硫脱硝特许经营(BOT)成新趋势,火电脱硫脱硝特许经营占比不断上升;2)工业废水治理领域:第三方专业污水处理公司迅速成长;3)环境监测领域:设备采购向数据采购转变;相应的,监测公司由设备供应商向服务&运营商转型;4)环卫领域:第三方专业环卫运营公司开始崭露头角;5)环评领域:红顶中介脱钩,第三方评审是大势所趋 6)垃圾焚烧:垃圾焚烧公司获得的订单从EPC模式向BOT模式转变。 表 4、五个子行业中观察到的现象

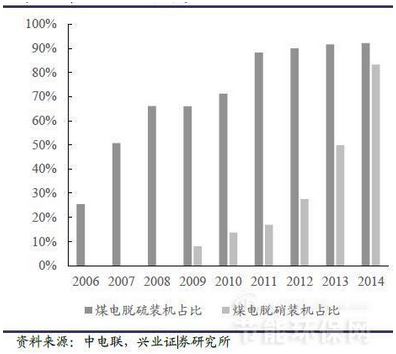

2.1 大气治理行业:脱硫脱硝特许经营成新趋势 .补贴电价+排污费+排放标准.三重政策驱动下,火电脱硫脱硝接近完成。1)政策驱动:2004年脱硫补贴电价1.5分/度出台。2011年脱硝电价试点0.8分/度出台。2013年脱硝电价1.0分/度出台。2014年7月前,排放标准要求现有火电机组要求完成脱硫脱硝改造。2015年6月前,二氧化硫和氮氧化物排污费征收标准调整至不低于每污染当量1.2元;此次调整后,这两项标准均翻了一倍。2)脱硫脱硝接近完成:截至2015年底,全国已投运火电厂烟气脱硫机组容量约8.2亿千瓦,占全国煤电机组容量92.8%;已投运火电厂烟气脱硝机组容量约8.5亿千瓦,占全国煤电机组容量的95.0%。 表 5、火电行业脱硫脱硝排放标准(mg/m3)

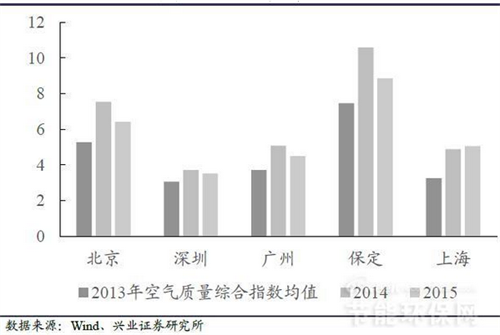

图 16、火电脱硫脱硝接近完成 但是无论从直观还是数据上,空气质量并无明显改善。从直观感受来看,今年冬季雾霾非常严重,以华北地区尤甚。从数据来看,重点城市2014 年、2015 年空气质量综合指数相对2013 年有所恶化;中国的空气质量指数明显比国外恶劣。

图 17、火电大气治理特许经营占比不断上升

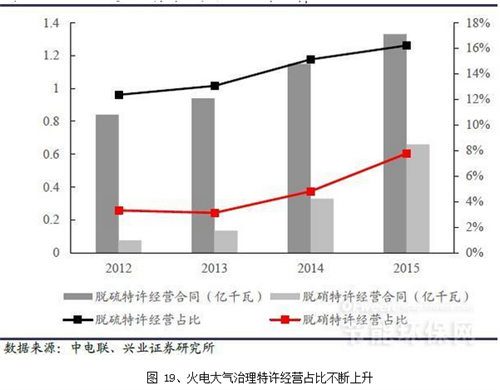

图 18、世界空气污染:实时空气质量指数地图 脱硫脱硝特许经营,解决监管、运营效率两大难题。1)监管难题:有利于加强对烟气脱硫设施运行的监管。电厂从其自身经济利益和环保法律责任的角度,将会积极参与监督脱硫设施的正常运行,并主动配合执法部门监管。2014年,五大发电集团下属多个火电厂也因擅自停运发电机组脱硫设施被处罚。2015年6月份,环保部公布2014年脱硫、脱硝设施存在突出问题的17家企业名单,国电东北电力公司所属10家电力企业均上榜,存在脱硫、脱硝设施运行不正常或未建脱硝设施、二氧化硫和氮氧化物长期超标排放等问题;但对这些企业的处罚力度并不大。2)提高运营效率:脱硫设施能否长期、稳定、高效运行与脱硫公司生存发展密切相关,由脱硫公司承担建设和运行,必将高度重视工程建设质量,发挥脱硫公司专业化优势,比较大限度地提高脱硫设施投运率。从调研的情况来看,技术先进的民营企业可以极大提升中小型机组脱硫脱硝的运营盈利能力。小型机组(30万千瓦)通常是亏损的,民营企业可使之盈利。 2007年7月,烟气脱硫特许经营政策发布。2007年7月,国家发改委、环保总局联合下发《关于开展火电厂烟气脱硫特许经营试点工作的通知》(发改办环资【2007】1570号),要求.在政府有关部门的组织协调下,火电厂将国家出台的脱硫电价、与脱硫相关的优惠政策等形成的收益权以合同形式特许给专业化脱硫公司,由专业化脱硫公司承担脱硫设施的投资、建设、运行、维护及日常管理,并完成合同规定的脱硫任务。 火电大气治理特许经营占比不断上升。火电厂脱硫特许经营合同规模从0.84亿千瓦上升到1.33亿千瓦,占比从12%上升到16%。火电厂脱硝特许经营合同规模从0.075亿千瓦上升到0.66亿千瓦,占比从3%上升到8%。

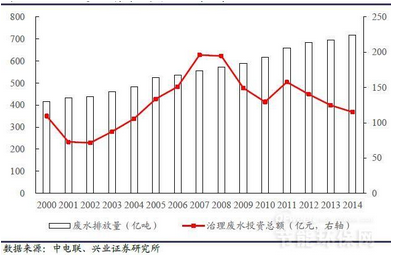

2.2 工业废水治理:第三方专业工业污水处理迅速成长 2014 年废水排放量716 亿吨。2014 年全国工业废水排放量716 亿吨,5 年复合增长率4%。2014 年治理废水投资总额115 亿元。

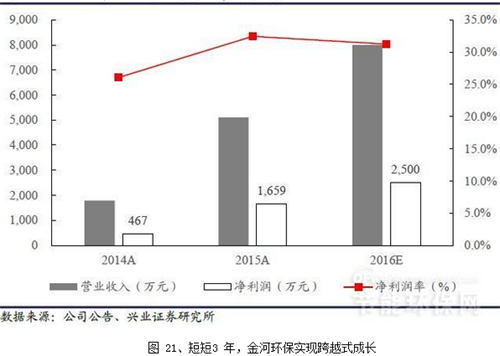

图 20、火电大气治理特许经营占比不断上升 环境污染第三方治理是指排污企业以签订合同协议的方式,通过付费购买第三方环境服务公司的污染减排服务,以实现达标排放的目的,并与环保监管部门共同对治理效果进行监督。四大基本原则:1)污染者付费原则:排污企业根据污染物种类、数量和浓度,确定减排服务价格;2)责任共担原则:排污企业承担主体责任,环境公司承担合同约定范围内的责任;3)集中治理原则:新建工业项目集中建设,集中治理;4)全过程控制原则:提供从工艺设计、工程建设、设备采购、生产管理到资源综合利用的全过程服务。 第三方治理节约运行成本,利于环保监管。2006 年,燕山石化与法国威立雅水务集团合作。污水回用装臵处理能力提高了近70%,污水排放量每年减少1500 万吨,污水回用做锅炉补给水,吨水直接运行费用比用新鲜水降低约2 元/吨,年节约运行费600 万元以上。 金河环保成为工业废水第三方治理先驱。内蒙古金河环保是国内领先的致力于工业废水、城市污水、气味治理及固废弃物无害化、资源化利用的专业环保公司。1)技术:污水处理采用拥有自主知识产权的.JAOO.工艺+.耦合沉淀.工艺,其中JAOO.工艺已成功用于煤化行业、制药行业、氨基酸行业、石化等行业。工艺上具有高效脱碳、脱氮、节碱等显著特点;运行上具有出水氨氮低,总氮去除率高、系统耐冲击,稳定性强,可操作性好的特点。.耦合沉淀.工艺,属于国内独家首创,具有COD 去除率高、脱色效果好、药剂费用低等特点。未来环保公司业务发展空间巨大。2)处理能力:公司已建成日处理水量8,000-10,000 吨,日处理COD70-80 吨的工业一级污水处理系统3)商业模式:给园区医药企业提供 污水处臵服务,征收医药废水处臵服务费。4)行业变化:受因于内蒙古执法变严、污水质量要求高,工业企业污水逐步外包给第三方专业污水治理公司。金河环保成立于2014 年,短短三年利润即可实现2500 万。

2.3 监测行业:从采购设备向采购数据转变 环境监测部门从采购设备向采购数据模式转变,利好监测技术强,资金实力强的公司。

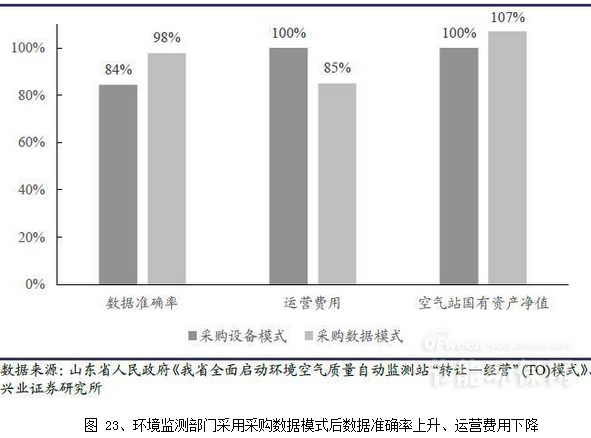

采购设备向采购数据模式转变,提高数据质量,降低运行费用,节省一次性设备采购成本。山东省是我国推进环境监测采购模式转变动作较大的地区,2012 年发布《山东省环境保护厅 山东省财政厅关于推广全省城市环境空气质量自动监测站TO 模式工作的通知》(鲁环发“2012”48 号)。2012 年8 月,山东省17 市144个空气站全部实行TO 模式。1)采购设备模式弊端重重。从青岛此前的工作经验来看,采购设备模式下,由于采购批次和采购时间不一,自动监控设备品种比较多达40 个,型号杂,运行质量不稳定,部分设备老化现象严重。2)采购数据模式优势明显。目前山东省采购数据TO 模式具体方案如下:由运营单位将设备价值平摊在6 年的运营费中,大大缓解政府部门、排污企业一次性采购设备成本。采购数据模式实行前后,山东菏泽市数据准确率分别为84.4%和97.8%,提高了13.4个百分点,数据质量从全省垫底到居全省前列。开始采购数据模式试点的济南、滨州、菏泽三市,空气站运营费用降低20%以上,而根据省环保厅的测算,全省实行TO 模式后,全省空气站运行费用将比现有模式降低15%。这主要得益于实行TO 模式形成规范的市场竞争,充分发挥运营公司的规模效应和专业优势。同时,原空气站监测设备转让国有资产净值增值7%。

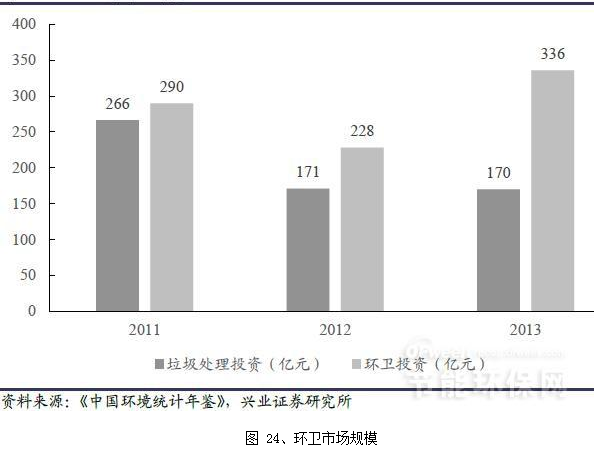

采购数据模式下,利好监测技术强,资金实力强的公司。1)监测技术强:采购设备模式下,监测服务供应商只负责提供设备,不直接负责监测数据的准确性。因而,部分运行质量不稳定、老化的设备也能得到出售。采购数据模式下,监测服务供应商直接负责监测数据的准确性,政府机构利用移动监测站对采购的环境监测数据整体对比,只有检测技术强,性价比好的企业才能获得订单。2)资金实力强:山东省采购数据模式下,运营单位将设备价值平摊在6 年的运营费中,虽然缓解了政府部门、排污企业一次性采购设备成本,但是监测服务供应商的现金流回收情况恶化了;对后者的资金实力提出了更高要求。 采购数据案例:台州市.五水共治.水质自动监测数据采购项目(7 年)。2016年3 月,理工环科公告预中标台州市.五水共治.交接断面水质自动监测数据采购项目。本次预中标项目系政府向第三方采购台州市100 个点位氨氮、总磷、高锰2 酸盐指数7 年的有效数据的模式进行,系全新的采购模式。由中标人建设水质自动监测站,水质监测网络的投资、建设和运营由公司承担,需在台州市市控交接断面建设100 个微型水质自动监测站,进行日常维护、提供数据、接受考核。本项目金额为10,052 万元,年均合同金额约1,436 万元;该项目费用通过按月考核、季付款、年奖励的方式支付。 2.4 环卫行业:大幕开启,第三方专业环卫运营公司开始崭露头角 2013 年,环卫市场规模达到336 亿元,明显大于垃圾处理行业。2011、2012 年,环卫市场规模分别为290、228 亿元,市场规模明显大于垃圾处理行业。

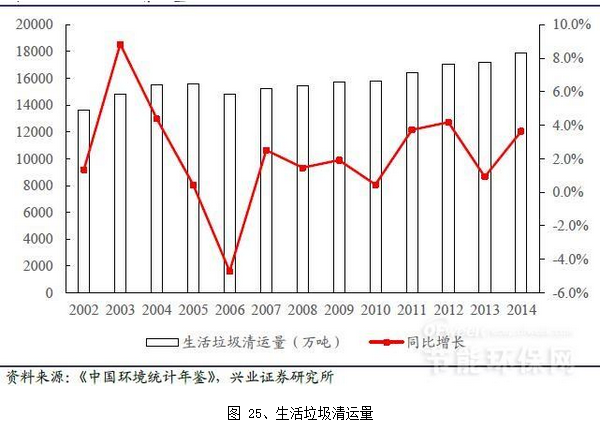

环卫主要包括生活垃圾清运和道路清扫保洁两部分。1)生活垃圾清运:2014 年全国城市共清运生活垃圾17869.09 万吨,比2013 年增加3.65%;4 年复合增长率达到3.1%。2)道路清扫保洁:2014 年全国城市道路清扫面积676203 万平方米,其中机械化清扫面积达到341091 万平方米,占全部清扫面积50.44%。全国城市道路清扫面积累计比2013 年增加4.67%(4 年复合增长率8.7%),机械化清扫面积比2013 年增长18.84%,道路机械清扫作业率继续显著提高。

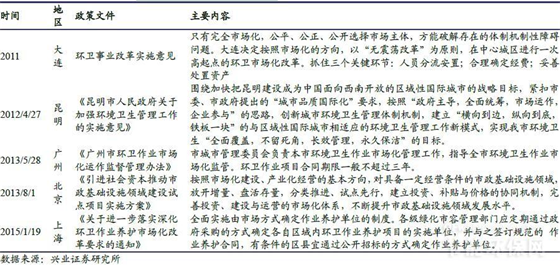

环卫市场化的目的包括:1)解决政企之间的权责界定问题:目前,政府角色定位权责不清晰,存在两个极端的问题,一方面政府对于环卫行业管理的权力非常集中,压抑了市场化条件下环卫企业的积极性和活力,企业发展的活力与动力不足。另一方面政府对环卫企业放任不管,造成了环卫行业的服务水平和质量得不到保障。2)提高环卫企业竞争力和管理效率:环卫行业市场化程度较低,导致企业很难进行优胜劣汰,企业竞争力不足。当前环卫市场上的绝大多数企业都是由事业单位改制而来,企业管理存在严重的行政管理模式,管理效率较低。 表 6、各地环卫市场化政策

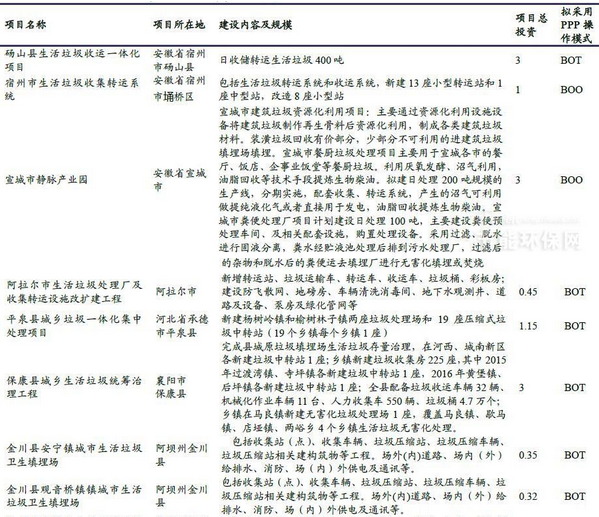

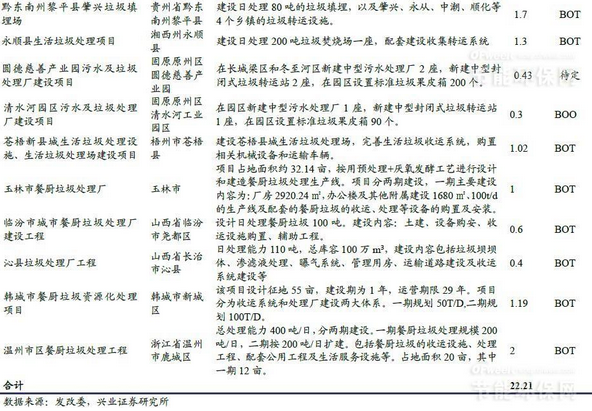

发改委第二批推介的PPP环卫项目投资规模22亿元,市场化大幕开启。2015年12月,发改委管网公布第二批推介的PPP项目。我们统计其中环卫相关订单投资规模22亿元,市场化大幕开启,后续市场空间持续释放。启迪桑德在手环卫项目个数接近100个;龙马环卫近期签订了海口市龙华区环卫一体化PPP项目(年运营费为2.34亿元)、辽宁浑南项目,(年运营费约1.46亿元)。 表 7、发改委第二批推介的PPP项目

|